我国成为仅次于美国的世界第二大原料药生产国家和最大的出口国家

我国作为全球最大原料药生产和出口国之一,化学原料药产量和营业收入呈稳态增长趋势

据国家发展改革委价监竞争局统计,我国能生产的原料药多达1500多种,总产量达百万吨,出口量达60%以上,已然成为仅次于美国的世界第二大原料药生产国家和最大的出口国家。近年来,随着专利到期的专利药品品种数量不断增多,仿制药的品种与数量也迅速上升,为原料药市场带来了巨大的市场机遇,原料药的产量不断增长。同时,欧美等国因生产成本及环保成本压力的增加,以及我国原料药生产企业工艺技术、生产质量及药政市场注册认证能力的提升,原料药企业大量加速向我国转移,我国原料药行业生产规模不断增加。根据统计,2017年我国化学药品原药产量累计达347.8万吨,同比增长1.6%。

图1 2010-2017年中国化学药品原药产量统计

数据来源:国家统计局,火石创造整理

化学原料药行业主营业务收入呈现平稳递增态势,从2012年的3289.72亿元增长至2017年的5734.75亿元,利润总额为486.44亿元,但利润率仍保持在较低水平,2017年利润率为8.48%。

图2 2012-2017年我国化学原料药行业收入及利润统计

数据来源:工信部,火石创造整理

1.2 我国原料药产业目前主要集中于大宗原料药,在特色原料药和专利药原料药方面存在巨大的发展空间

在化学制药行业中,习惯上将原料药划分为大宗原料药、特色原料药、专利药原料药三大类,不同类别的特点如下表所示。

表1 大宗原料药、特色原料药与专利药原料药的比较

(1) 大宗原料药:产能过剩,价格低

大宗原料药主要包括维生素、抗生素、激素等品种,其中维生素C、硫氢酸红霉素、青霉素、阿奇霉素、半合成头孢原料药是行业投产和产能过剩最为集中的产品。目前国内原料药生产企业已超8000家,但主要还是以生产技术含量较低的大宗原料药为主。随着供给侧结构性改革的推进,我国大宗原料药的生产将越来越集中,工艺也会进一步提升。可以预见,未来我国大宗原料药的产能和产量将有所减少,供求关系趋于平衡,价格和利润将逐渐恢复到较合理的区间,以往低价的时代将一去不复返,个别原料药品种甚至存在失去价格竞争优势而转移到国外的可能。

(2) 特色原料药:产能继续扩容,目标锁定专利到期原研药

以心血管类、抗病毒类、抗肿瘤类等品类为代表的特色原料药,目标锁定为专利到期原研药的仿制原料,科技含量较高,利润也较丰厚,是我国近十年内发展较为活跃的原料药板块,曾经为华海药业、创诺医药、江北药业等企业的崛起立下了汗马功劳。2016年,我国特色原料药出口额达到35.3亿美元,占原料药的比重达13.8%。随着近五年内陆续有1940亿美元规模的原研药即将面临专利到期,越来越多国内企业将目光聚焦于相应的特色原料药,并提前开始了研发和生产准备工作,预计未来我国特色原料药的生产和出口规模将继续扩容和增长。

(3) 专利药原料药:我国CMO居全球前列,未来增速20%~30%

在医药行业全球化产能合作越来越紧密的大环境下,有些跨国药企选择放弃原先的全产业链模式,将重心转移到市场运作上,研发、临床、生产等环节通过外包来降低成本,专利原料药应运而生。中国医药CMO市场近期都保持10%以上的增长速度。从市场结构来看,临床期生产平均增速为9.5%,而商业化生产的市场平均增速将达18.7%。据估计,我国CMO市场规模已达50亿美元左右,随着MAH制度在我国的实施及进一步推行,有望促进国内药品CMO产业爆发,未来还有望将以20%~30%的速度增长,其中专利原料药占据较大比重。

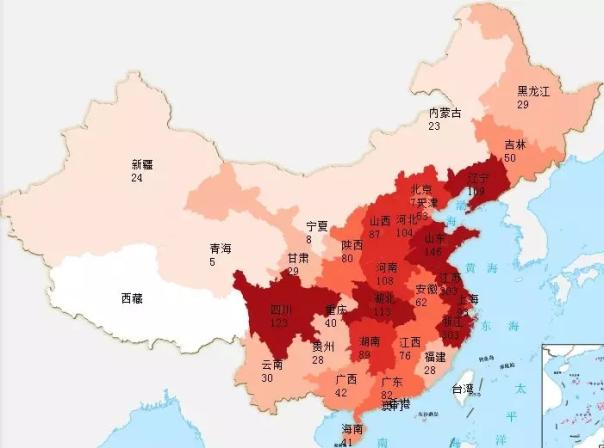

1.3 原料药产业集中度明显,但企业地域和产品分布不均衡

根据火石创造数据库数据统计显示,目前我国拥有药品原料药生产资质的企业达2400家以上,据企业的地域分布显示,原料药企业分布最多的为江苏和浙江,拥有300家以上企业;其次为山东、四川和湖北等地。而目前在浙江的临海已建立国家级浙江省化学原料药基地,是国内化学原料药和医药中间体产业最早和最大的集聚区。另外,随着环保压力的增大,近百北京药企“扎堆”渤海湾,中国北方原料药基地显雏形。

图3 中国原料药企业分布地图

数据来源:火石数据库,火石创造整理

如今我国不仅是世界上大型原料药生产国和原料药出口国,而且从产业集中度来看,产业集中度较为明显。2017年药素网发布的《原料药品种及市场分析报告》显示,原料药及相关中间体的生产商主要集中在传统上化学工业发达的地区,以浙江、山东及河北为代表。在2017年原料药出口企业TOP50榜单中,优势企业的地域聚集性依然明显,例如浙江的华海、普洛,河北的石药集团,山东的新华制药、新发药业等,都位居不错位次。而从全球范围看,我国原料药企业亦有不俗表现。据美国Transparent医药网站报道,2016年全球原料药市场排名前十位的制药公司,我国药企占了6席。其中,浙江省药企占了世界十大原料药生产商的4席。

从产品结构来看,这些企业的品种主要集中在维生素类、解热镇痛类、抗生素类以及皮质激素类。以青霉素工业盐和维生素C为例,二者为我国化学原料药的两大战略品种,同时也是产能严重过剩的代表。

表2 2017年原料药出口前10强企业及出口的优势原料药

数据来源:医保商会,火石创造整理

我国原料药产业发展趋势及机遇

2.1 环保严监管之下,助力原料药产业不断优化产品结构,实现产业升级,向高端原料药发展转型

近几年关于环保的政策出台加速。2012年国务院发布《重点流域水污染防治规划》,要求加大医药等企业结构调整,关停高污染、高能耗的“低、小、散”企业。部分地区对医药企业排放废水的化学需氧量以及氨氮排放量做出了限制。之后,水、大气、土壤的监管逐步加强。2014年7月,《大气污染防治行动计划实施情况考核办法实施细则》出台,要求限制产能扩张,淘汰落后产能。

2015年1月,新环保法出台,处罚方面增加行政拘留、查封扣押等强制性手段,另外排污实行许可管理制度,没有排污许可证的不许排污。4月水十条接踵而至,原料药制造被列为十大重点整治行业之一,需实施清洁化改造,新建、改建、扩建十大重点整治行业建设项目,实行主要污染物排放等量或减量置换;制药(抗生素、维生素)行业实施绿色酶法生产技术改造;同时,水十条对工业排放污水进行分类,原料药企业污水排放受到限制。

2016年,环境保护税法出台,此次将环保费改为环保税,同时对于排放少的企业给予税收减免。环保税法增加了纳税人减排的税收减免档次,即纳税人排放应税大气污染物或者水污染物的浓度值低于规定标准百分之三十的,减按百分之七十五征收环保税。环境保护十三五规划中,要求原料药制造业推进行业达标排放改造。

2017年,环保部发布《京津冀及周边地区2017年大气污染防治工作方案(征求意见稿)》,要求医药、农药企业在冬季采暖季全部停产,实施范围包括天津、北京、石家庄、济南、郑州、太原等城市。

表3 近几年医药制造业相关环保政策

资料来源:根据公开资料整理

环保压力的增加,也提升了医药制造企业的环保支出,这逼迫部分小产能退出市场,提升了行业集中度,为原料药生产企业带来了一定机遇。同时,专家表示,原料药企业需加大环保投资力度,进行产业升级,改进工艺,提升污染处理能力,进而在未来发展中实现可持续发展,抓住结构性机遇。

2.2 原料药DMF制度来袭,原料药产业集中度将进一步提升

国家食品药品监督管理总局发布的《原料药、药用辅料及药包材与药品制剂共同审评审批管理办法(征求意见稿)》,自公告发布之日起,各级食药监部门不再单独受理原料药、药用辅料和药包材注册申请。

药审中心将建立原料药、药用辅料和药包材登记平台和数据库,意味着国内原料药DMF制度将有望逐步实施。DMF为欧美发达国家原料药的主要管理方式,在DMF制度下原料药企业可随时向监管部门提交DMF备案文件,但监管部门不会对其进行技术审评,只有当有关药品注册引用了该原料药DMF时,监管部门才会对该原料药和制剂进行关联,进行一并审评。

这意味着未来原料药的药品属性将丧失,部分原料药的垄断权也将丧失,制剂企业将成为药品的主要负责人,药品制剂企业对选用原辅料药的质量负责,因此在原辅料的选择方面将更加谨慎,一些质量得不到保证的原辅料企业将逐步被淘汰,行业集中度将进一步提高。

2.3 新医药政策环境下,随着我国研发实力的提升,创新药获批数量井喷,进一步加强了我国原料药产业化的需求和速度

药品审评慢、积压多、审批难问题曾是很多药企面临的一大困境,严重影响企业的研发效率和产业化进度。从2015年开始,国内医药政策发生了颠覆性的改革,国家药监局出台了一系列政策法规,包括优先审评、特殊审评、简化审批程序等,助推了我国医药产业化的进程。

在一系列新药研发政策的鼓励下,中国的创新药研发能力已经取得了很大提升。在此之前,我国制药企业中大部分以仿制药为主,真正拥有创新药的企业不多,据统计2008-2017年的十年间,由我国本土企业自主研发,后经CFDA批准上市的“中国1类”小分子化学药物共13个;而在2018年,国内1类新药共有10个品种在国内获批上市。根据《2013-2018年新药审评总结》报告显示,从2013年至2018年新药申请临床的趋势来看,近几年来新药申报呈逐年增长趋势,2018年国产1类新药申报达225个品种,创下10年之最,随着审评审批的提速,中国创新药获批数量即将迎来井喷之年。

图4 2013年-2018年我国新药申报临床情况分析

数据来源:火石数据库

免责声明:

1、本站部分文章为转载,其目的在于传递更多信息,我们不对其准确性、完整性、及时性、有效性和适用性等作任何的陈述和保证。本文仅代表作者本人观点,并不代表本网赞同其观点和对其真实性负责。

2、中金普华产业研究院一贯高度重视知识产权保护并遵守中国各项知识产权法律。如涉及文章内容、版权等问题,我们将及时沟通与处理。