中国防水材料行业发展现状及市场供需现状分析

供给端:行业集中度较低,大型企业扩张步伐加快

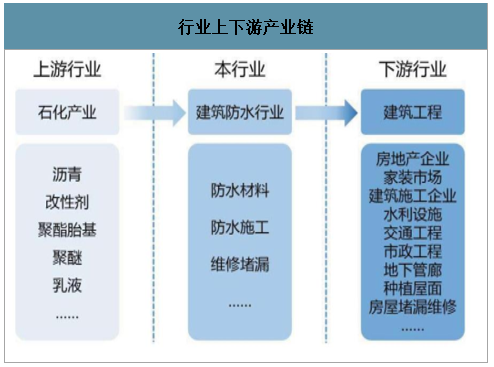

建筑防水材料主要包括两大类:防水卷材和防水涂料,主要作用是在建筑物表面构筑防水层,以达到防水和增强抗渗漏的目的,因此下游应用领域广泛,包括房屋建筑、道路桥隧、城市轨交、地下管廊和水利设施等。而上游原材料主要是沥青、膜类、聚酯胎基、SBS改性剂、聚醚等石化产品,因此与石油化工产业息息相关。

行业上下游产业链

数据来源:公开资料整理

市场空间逐年增加,市场集中度仍待提升

近年来由于房地产行业持续高景气,交通基建投资力度不减,防水行业下游需求快速增长进而刺激行业规模不断扩大。中国建筑防水协会秘书长朱冬青透露:2016年,建筑防水材料总产量预计达18.97亿平方米,2017年产量约为20亿平方米。此外,根据中国建筑防水协会发布的《建筑防水行业“十三五”发展规划》,要求“十三五”期间主要防水材料产量的年均增长率保持在6%以上,到2020年,主要防水材料总产量达到23亿平方米”。因此我们认为,我国防水行业市场规模仍有进一步提升空间。

中金普华产业研究院数据显示:尽管政策约束不断规范以及环保治理趋严压缩了小企业生存空间,但市场集中度仍然较低。根据2013年工信部发布的《建筑防水卷材行业准入条件》要求,新建改性沥青类防水卷材项目单线产能不低于1,000万平方米/年,高分子防水卷材项目单线产能规模不低于300万平方米/年,这一规定大大提高了行业准入门槛。同时环保督查力度的加大也在一定程度上倒逼未达标企业产能出清。不过从目前情况来看,业内依然存在大量无证生产企业,我国防水生产企业和作坊超过2,000家,其中有不到1,500家企业拥有生产许可证,2017年防水行业前10位企业的市场占有率不超过10%,前50家企业市占率在30%左右。这与《建筑防水行业“十三五”发展规划》设定的“至2020年,行业前50位的企业市场占有率达到50%”目标尚有较大距离。

防水建筑材料行业部分产业政策

|

防水建筑材料行业部分产业政策

|

|||

|

生效时间

|

产业政策名称

|

发布单位

|

涉及内容概要

|

|

2010年

|

《部分工业行业淘汰落后生产工艺装备和产品指导目录是(2010年本)》

|

工信部

|

将年产500万平方米一下改性沥青类防水卷材生产线(2010年)、年产500万平方米以下沥青符合胎柔性防水卷材生产线和年产100万卷以下沥青纸胎油毡生产线纳入淘汰目录中

|

|

2011年

|

《建筑防水行业"十二五"发展规划》

|

中国建筑防水协会

|

鼓励企业兼并重组,提高行业集中度。淘汰高耗能、高排放、高污染、低质量的落后产品,大力推广性能优良、耐久性好、系统配套的产品;淘汰落后工艺装备,开发自动化水平高和节能环保的工艺装备。

|

|

2013年

|

《建筑防水卷材行业准入条件》

|

工信部

|

新建改性沥青类防水卷材项目单线产能不低于1,000万平方米/年,高分子防水卷材项目单线产能规模不低于300万平方米/年。

|

|

2015年

|

<关于印发《促进绿色建材生产和应用行动方案》的通知>

|

工信部、国家住建部

|

推广环境友好型涂料、防水和密封材料。支持发展低挥发性有机化合物(VOCs)的水性建筑涂料、建筑胶粘剂,推广应用耐腐蚀、耐老化、使用寿命长、施工方便快捷的高分子防水材料、密封材料和热反射膜。

|

|

2015年

|

《北京市推广、限制和禁止使用建筑材料目录(2014年版)》

|

北京市住房和城乡建设委员会、规划委员会、市政市容管理委员会

|

限制使用明火热熔法施工的沥青类防水卷材,禁止使用双组份聚氨酯防水涂料和溶剂型冷底子油。

|

|

2016年

|

《关于促进建材工业稳增长调结构增效益的指导意见》

|

国务院

|

加快推广应用水性涂料、胶粘剂及高分子防水材料、密封材料、热反射膜、管材等产品;支持企业推进兼并重组,促进企业主动去产。

|

|

2016年

|

《建筑防水行业"十三五"发展规划》

|

中国建筑防水协会

|

确定了"十三五"期间主要防水材料产量的年均增长率保持在6%以上,到2020年,主要防水材料总产量达到23亿平方米的目标;确定了"十三五"末期,培育了20家大型防水企业集团,培育了100家大型制造企业;行业中涌现出若干家年销售收入超过100亿元的企业,行业前50位的企业市场占有率达到50%的目标。

|

|

2017年

|

《建材行业规范公告管理办法》

|

工信部

|

将水泥、平板玻璃、建筑卫生陶瓷、耐火材料、石墨、萤石、石棉、岩棉、防水卷材、玻璃纤维等行业纳入统一监管。

|

数据来源:公开资料整理

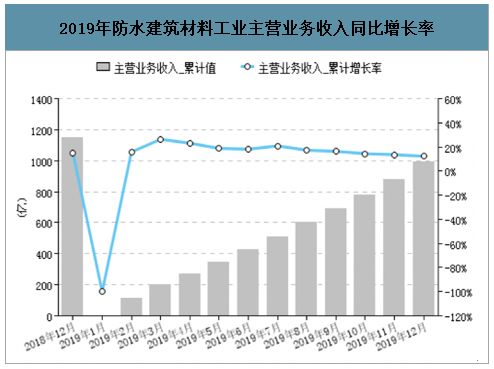

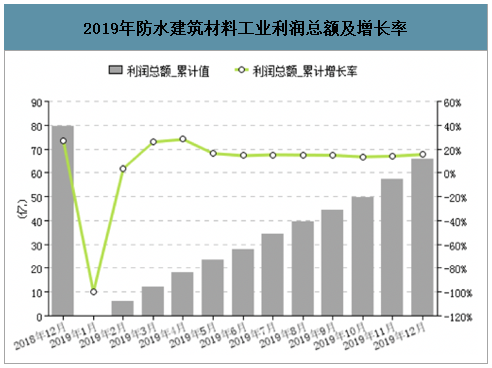

2019年,受基础设施、翻修市场拉动,防水材料的市场需求依然保持强劲,防水材料产量保持较快增长,行业的主营业务收入和利润总额继续保持两位数增长,但是增速有所放缓。

2019年防水建筑材料工业主营业务收入同比增长率

数据来源:公开资料整理

2019年防水建筑材料工业利润总额及增长率

数据来源:公开资料整理

2019年1-12月份,653家规模以上(主营业务收入在2000万元以上)防水企业的主营业务收入累计为990.43亿元,比去年同期增长12.2%,增幅比去年同期下降2.6个百分点。规模以上企业的利润总额达65.79亿元,比去年同期增长15.38%,增幅比去年同期下降11.22个百分点。

2019年防水建筑材料工业销售利润率

数据来源:公开资料整理

2019年1-12月,规模以上防水建筑材料工业销售利润率6.64%,比上年同期增加0.18个百分点。

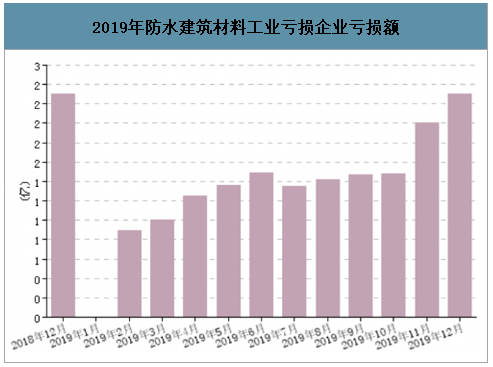

2019年防水建筑材料工业亏损企业亏损额

数据来源:公开资料整理

2019年1-12月,亏损企业累计亏损额1.47亿元,比去年同期增长0.26亿元,增长12.90%。

2019年防水建筑材料工业应收账款情况

数据来源:公开资料整理

2019年12月末,规模以上防水企业的应收账款净额244.49亿元,比去年同期增长17.17%,应收账款周转率4.4。

需求端:下游需求具备保障,行业龙头受益房企集中度提升

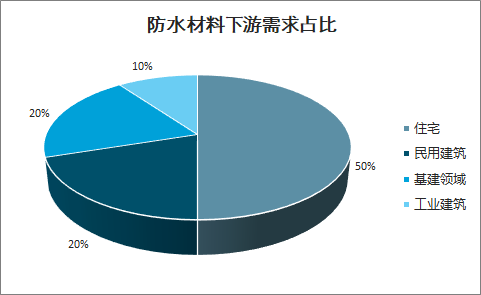

防水材料下游需求主要集中在房地产和基建领域,房建领域占比达到80%,公共交通、水利等基建领域占比为20%左右。

防水材料下游需求占比

数据来源:公开资料整理

房地产领域防水材料需求仍将稳定

面对经济下行压力,2019年中央经济工作会议坚持“稳中求进”的工作总基调,明确宏观政策强化逆周期调节。作为我国经济的重要组成部分,我们判断房地产求“稳”也将是未来主基调。而中央经济工作会议针对房地产政策的具体表述也发生些许变化,虽然再次强调“房住不炒”,表明房地产调控大趋势虽并未放松,但“因城施策、分类指导”的策略,也给予了地方调控更多自主性。此外,2018年12月24日,住房和城乡建设部部长王蒙徽也表示,2019年将以稳地价稳房价稳预期为目标,促进房地产市场平稳健康发展。因此我们认为,房地产投资大幅滑坡可能性较小。

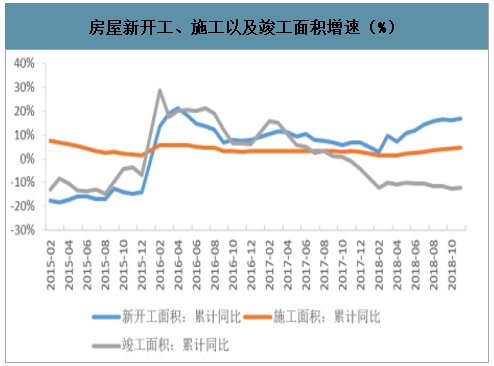

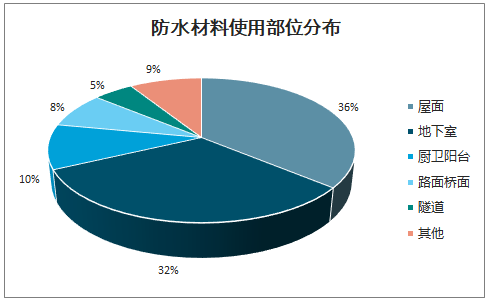

在国家金融去杠杆的大背景下,受融资紧张行业下行拐点临近的影响,房企推盘意愿强烈,因此房屋新开工面积增速持续高位,2018年同比增长17.20%。但在施工端,为缓解资金压力,开发商则有意调整施工节奏,导致施工面积及竣工面积增速均较为低迷,竣工面积增速更是下滑至-7.80%。防水材料在房屋施工中应用部位中,屋面与地下室占比最高,分别为36%和32%。我们预计,位于房屋建设中后期的屋面防水尚有一定需求释放。

房屋新开工、施工以及竣工面积增速(%)

数据来源:公开资料整理

防水材料使用部位分布

数据来源:公开资料整理

免责声明:

1、本站部分文章为转载,其目的在于传递更多信息,我们不对其准确性、完整性、及时性、有效性和适用性等作任何的陈述和保证。本文仅代表作者本人观点,并不代表本网赞同其观点和对其真实性负责。

2、中金普华产业研究院一贯高度重视知识产权保护并遵守中国各项知识产权法律。如涉及文章内容、版权等问题,我们将及时沟通与处理。