“百亿补贴”交卷 拼多多撒钱换来了什么?

即使未达市场预期,拼多多仍算交上了一份不算太糟的成绩单。

3月11日美股盘前,拼多多发布第四季度及全年财报。财报显示,拼多多Q4营收107.9亿元,同比增长91%,低于彭博给出的111.21亿元预期,且出现多个季度的增速下滑。

但拼多多业绩仍表现出向好的一面:

长期靠烧钱来换增长的拼多多,亏损在不断收窄。拼多多Q4经营亏损为21.35亿元,较2018年同期的26.4亿元、Q3的27.9亿元均有所收窄;净亏损为17.51亿,较2018年同期、Q3进一步缩小。

年度GMV突破万亿规模,同比增长113%至10066亿元。拼多多抓住三五线城市红利,并靠百亿补贴实现客群上移,用不到5年时间突破万亿交易额,快过阿里巴巴的14年和京东的20年。

百亿补贴促使拼多多活跃用户获得高位增长。拼多多年活跃买家数达5.852亿,较上一季度净增4890万,多于阿里巴巴的1800万、京东的2760万,开始冲刺“6亿人都在用的拼多多”。

核心指标不达预期,却仍有成绩可圈点,二级市场对拼多多的情绪有些复杂。财报发布后,拼多多盘前由涨转跌,到收盘跌至6.89%;但拼多多盘后股价有轻微回升,涨幅0.09%;截至发稿,盘前股价跌近6%。

百亿补贴成效如何?

从多个指标来看,拼多多的增长速度在阶梯式下滑,但这并不意味着拼多多没有增长故事可讲。

下沉市场起家的拼多多,当前苦心孤诣想要吞下的却是上升市场的蛋糕,拼多多联合品牌商推出的“百亿补贴”计划正是拼多多业务上升的王牌项目。拼多多Q4净增4890万活跃用户,再次跑赢了同期的阿里和京东;但若对比拼多多自身,这份数据又显得有些拘谨。

拼多多年度活跃用户增幅经历了2018年的断崖式下跌后,进入2019年趋于平缓,基本稳定在40%上下,Q4相较于Q3增幅有轻微上涨。百亿补贴在Q3热火展开,于Q4达到一个高潮,有了新业务的加持,拼多多仍旧平缓的用户增速显得不够看。

活跃用户的环比增长在2019年有了上扬的趋势。与上半年相比,拼多多下半年增速更高,尤其在Q3新增5310万活跃用户后,Q4仍取得4890万的增长。这意味着百亿补贴开展以来的两个季度里,拼多多活跃用户净增超一亿,颇有成效——上一个“双季度增长超一亿”发生在两年前(2017年Q3+Q4)。此时,拼多多距离6亿活跃用户大关只差1480万,这一目标很可能在下个季度达成。

市场看好拼多多,源于它的快速增长,且认可其用亏损换增长的逻辑。百亿补贴开展以来用户增长尚可,这是否意味着拼多多把钱花在了刀刃上,且花得足够效率?

财报显示,拼多多2019年销售与市场推广费合计271.34亿元,Q3、Q4两个季度该项费用达到161.81亿元,占全年60%。百亿补贴无疑是拼多多下半年的营销重点,这表明拼多多花在百亿补贴品牌推广及补贴的费用也超过百亿元。

活跃用户增速与营销费用增速之间存在一定的正相关性,要维持用户持续增长,就要保证营销费用的持续增加;同时,营销费用占总收入的比重需要相对维稳,收入持续增长是活跃用户增长的重要引擎。

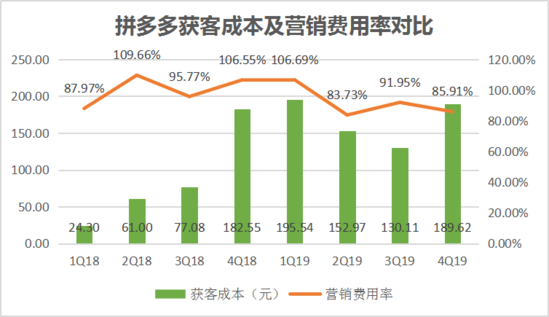

为了获得高端用户青睐,拼多多需要付出更高的获客成本。2019年平均每季度的获客成本为162.77亿元,接近2018年平均值的2倍,不过还是低于阿里和京东。

单看2019年,在“双11”、“双12”等促销活动的影响下,Q4花在每位新用户身上的钱比Q3多出近60元。但以百亿补贴启动时间为临界点,拼多多下半年获客成本还算节制,甚至要低于上半年;而在Q4高涨的获客成本,对比上一年同期也处于平稳状态。一个好兆头是,拼多多营销费用率呈现出下降趋势,Q4与前7个季度相比也处于较优值,这意味着每一笔营销支出,都能换来更高的营收增长。

拼多多所吸引的高端用户质量如何,最直接的体现是用户年度平均消费额的增长。当苹果手机、SK2神仙水、戴森吹风机等高客单商品成为百亿补贴的重点,并创下历史销售纪录,是否换来拼多多人均年消费的相应增长?

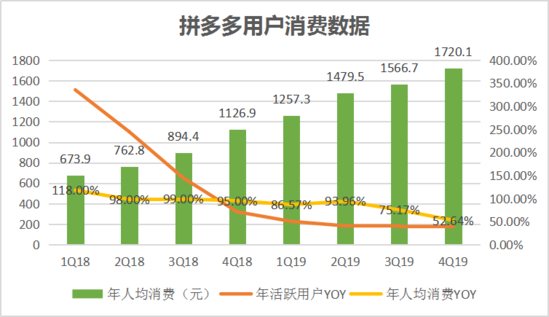

反馈到数据上,拼多多近三个季度的年活用户基本稳定在40%的同比增速,年人均消费增长却逐渐下降为94%、75%及53%,稍显乏力。作为对比,京东2019年活跃用户人均消费(年GMV/年活跃用户)达到5760.77元,是拼多多的3.35倍,暗示了拼多多用户购买力仍显不足。

这或许意味着,拼多多想靠百亿补贴获得更多高端消费者、打入一二线城市、提高人均消费额,但至少目前实际吸引到的用户,仍更倾向于购买客单价较低的补贴商品,且不排除相当一部分薅完羊毛就走的“一次性用户”,用户留存成了问题。

百亿补贴终局将走向何方?

原本作为拼多多客群上移的王牌项目,已成为电商下半年补贴大战的代名词。

天眼查显示,拼多多的运营主体于2019年10月申请了“百亿补贴”商标,但当时还处于等待实质审查状态。很快,聚划算、京东、苏宁纷纷为自家促销活动打上“百亿补贴”的标签,与拼多多争夺增量用户。

拼多多的内忧在于品牌供应链不占优势,尤其是高端品牌方面。拼多多百亿补贴低价=品牌成本价-拼多多补贴,这里的品牌成本价实际上由代理商或渠道商给出,而非品牌商或工厂本身。

高调砸钱的拼多多免不了与品牌商之间的周旋。2019年“双11”之前,高端护肤品牌海蓝之谜曾发布官方授权销售渠道声明,意在撇清与拼多多百亿补贴的关系。海蓝之谜的表态映射了大多数品牌商的顾虑:拼多多百亿补贴价格过低,不仅干扰市场价,还对其高端品牌形象产生一定影响。

黑色星期五期间,亚马逊现身为拼多多站台,在拼多多开了快闪店。但36氪发现,亚马逊在拼多多平台上线的SKU单一,与拼多多百亿补贴主打的优质爆款单品重合度较低;与拼多多其他全球代理商或渠道商的百亿补贴价相比,亚马逊给出的黑五价也没有太多优势,未能根绝拼多多是品牌供应链难题。

外患则来自阿里、京东,甚至苏宁发起的猛烈进攻,这多少挤压了拼多多的上升空间。聚划算与京东在商品端做出的补贴力度加大,不惜与拼多多打起了价格战;而拼多多百亿补贴商品更新频率快、价格波动较大具有弹性,时不时就会被二者赶超。

比如聚划算曾将原价5499元的iPhone 11补贴至4749元,同一时期、同商品规格下,拼多多的补贴价是4799元,但实际上,拼多多对该商品的补贴价曾低至4599元。不过,聚划算的低价不是随时都能买到,用户需要蹲点抢购,拼多多则是不限量供应。同样是百亿补贴,购买的当下哪家平台补贴价更低,用户就会毫不犹豫地选择那一家。

聚划算与京东不断亮出的成绩单,显示了其百亿补贴策略的有效进展。而据《超对称技术》监测,聚划算双12启动“百亿补贴”后,拼多多平均销量相比上半月(不含双12当天)下滑了32.9%,GMV则下滑34.4%。

随着拼多多与阿里、京东用户重合度不断增加,以及后两者对拼多多上升策略的反击,拼多多百亿补贴可能陷入无尽的价格战之中。不过在拼多多董事长兼CEO黄峥看来,花钱是一种投资,是一种长期的机遇,而“长期”是增长的战略,也是与变现的取舍,拼多多百亿补贴所花的每一分钱都是值得的。

黄峥在最新一季财报会议中表示,拼多多对长期的预期保持不变,仍将继续在用户参与度方面进行投资,且对新一年的快速增长和创新保持乐观。

免责声明:

1、本站部分文章为转载,其目的在于传递更多信息,我们不对其准确性、完整性、及时性、有效性和适用性等作任何的陈述和保证。本文仅代表作者本人观点,并不代表本网赞同其观点和对其真实性负责。

2、中金普华产业研究院一贯高度重视知识产权保护并遵守中国各项知识产权法律。如涉及文章内容、版权等问题,我们将及时沟通与处理。